صورتحساب الکترونیکی معمولاً بهعنوان یک سیستم مبتنی بر وب یا نرمافزار تعبیهشده در سامانههای مالیاتی کشورها مورد استفاده قرار میگیرد. این سیستم امکان ارسال، پردازش و ثبت اطلاعات مالیاتی را بهصورت آنلاین و در زمان واقعی فراهم میکند. در این مقاله میخواهیم به بررسی و تحلیل صورتحساب الکترونیکی مالیاتی بپردازیم. اگر شما هم میخواهید با این صورتحسابها آشنا شوید، در ادامه مقاله با ما همراه باشید.

صورتحساب الکترونیکی مالیاتی چیست؟

صورتحساب الکترونیکی مالیاتی یک سیستم مبتنی بر تکنولوژی و اینترنت است که به افراد و شرکتها امکان میدهد صورتحسابهای مالیاتی خود را بهصورت الکترونیکی ایجاد و ارسال کنند. این سیستم با استفاده از سامانههای مالیاتی آنلاین، فرآیند ارسال و پردازش اطلاعات مالیاتی را سریعتر، آسانتر و کارآمدتر میکند.

با صورتحساب الکترونیکی مالیاتی، شما میتوانید اقلام درآمد و هزینههای خود را در سیستم مالیاتی آنلاین وارد کرده و محاسبات مالیاتی لازم را بهصورت خودکار انجام دهید. این سیستم امکان ثبت و انتقال اطلاعات مالیاتی بهصورت رمزنگاریشده را فراهم میکند تا حریم خصوصی و امنیت اطلاعات کاربران حفظ شود.

صورتحساب الکترونیکی مالیاتی دارای مزایای فراوانی است. این سیستم سرعت و کارآیی فرآیند مالیاتی را افزایش میدهد. با امکان ارسال صورتحسابها بهصورت آنلاین و در زمان واقعی، نیازی به ارسال فیزیکی و پردازش دستی صورتحسابها نیست که زمان و هزینههای اضافی را کاهش میدهد.

انواع صورتحساب الکترونیکی

صورتحساب الکترونیکی شامل دو نوع میشود که در ادامه توضیح میدهیم:

صورتحساب الکترونیکی نوع اول

صورتحساب الکترونیکی نوع اول، اطلاعات کامل مربوط به خریدار، فروشنده، موضوع معامله و نحوه تسویه را شامل میشود. این نوع صورتحساب اطلاعات زیر را دربردارد:

- نوع فروش: مشخص میکند که معامله حقالعمل کاری، پیمانکاری داخلی یا … است.

- نوع خریدار: نشان میدهد که خریدار یک مصرفکننده نهایی است یا یک فعال اقتصادی.

- تاریخ و زمان صدور: نشان میدهد که صورتحساب در چه زمانی صادر شده است.

- اطلاعات هویتی: شامل اطلاعات شناسایی برای هر دو طرف معامله میشود.

- مشخصات کالا یا خدمات: شامل شناسه کالا یا خدمت، تخفیفات، مقدار یا تعداد و واحد سنجش است.

- عوارض: در صورت وجود عوارضی مانند مالیات بر ارزش افزوده، مبلغ آنها نیز در صورتحساب ذکر میشود.

- مبلغ واحد و مبلغ کالا: نشان میدهد مبلغ واحد کالا و مبلغ کل معامله چقدر است.

- مبلغ پرداختی نقدی و مقدار نسیه: نشان میدهد که مبلغ نقدی که خریدار باید پرداخت کند و مقدار نسیه (اگر وجود داشته باشد) چقدر است.

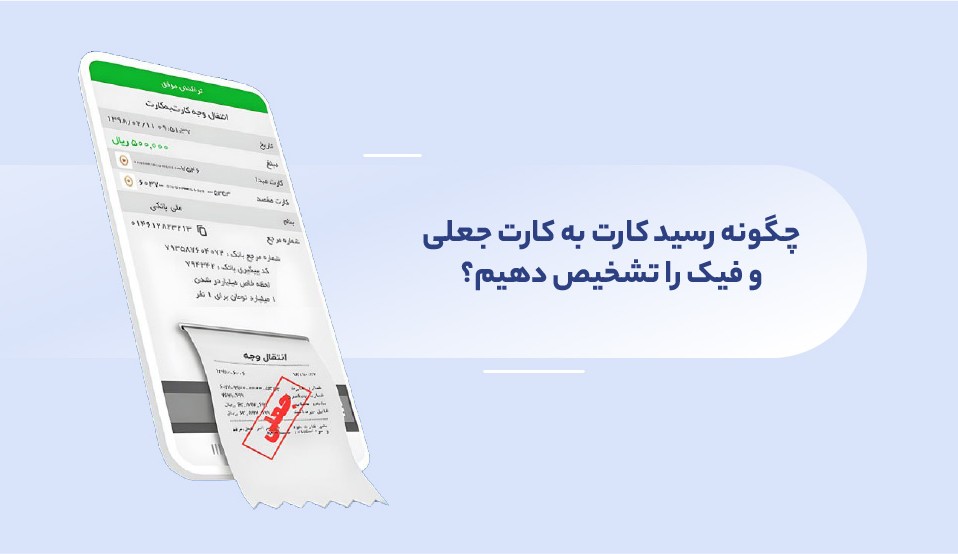

صورتحساب الکترونیکی نوع دوم

صورتحساب الکترونیکی نوع دوم، بهعنوان رسیدی عمل میکند که توسط دستگاه کارتخوان یا درگاه پرداخت الکترونیکی صادر میشود. این نوع صورتحساب اطلاعات زیر را در اختیار کاربر قرار میدهد:

- نام فروشنده: فقط نام فروشنده روی صورتحساب ثبت میشود و مشخصات خریدار و کالا یا خدمات در آن نمایش داده نمیشوند.

- صورتحساب بدون الگو: این نوع صورتحساب فاقد الگوی خاصی است و هیچ الگوی استاندارد برای آن وجود ندارد.

- عدم اعتبار مالیاتی: این نوع صورتحساب برای اخذ اعتبار مالیاتی تأیید نمیشود، زیرا برای این منظور نیاز است که اسم مؤدی روی فاکتور درج شده و مؤدی دارای اعتبار مالیاتی باشد.

صورتحساب غیرالکترونیکی (کاغذی)، شباهت زیادی به فاکتور رسمی دارد که تا به حال توسط مؤدیان مالیاتی صادر شده و به خریدار تحویل داده میشد. با اجرای قانون پایانههای فروشگاهی و سامانه مؤدیان، به این نوع فاکتورها، صورتحساب شمس نیز گفته میشود. در مواردی که مؤدی بنا بر دلایل مختلفی، امکان صدور فاکتور الکترونیکی را ندارد، باید از این نوع صورتحساب استفاده کند. این نوع صورتحساب باید از شرکت معتمدی دریافت شود.

مزایای صدور صورتحساب الکترونیکی مالیاتی چیست؟

صورتحساب الکترونیکی مالیاتی دارای مزایای فراوانی است که در ادامه به برخی از این مزایا اشاره میکنیم:

- سهولت و آسانی: صورتحساب الکترونیکی، فرآیند ارسال و پردازش اطلاعات مالیاتی را بسیار آسانتر میکند. به جای تهیه و ارسال فیزیکی صورتحسابها، اطلاعات مالیاتی بهصورت الکترونیکی و در زمان واقعی قابل ارسال هستند. این کار باعث کاهش زمان و هزینههای مربوط به فرآیند تهیه و ارسال صورتحسابهای مالیاتی میشود.

- دقت و صحت: با استفاده از صورتحساب الکترونیکی مالیاتی، خطاها و نقصهای احتمالی در محاسبات مالیاتی به حداقل میرسد. سیستم محاسبات مالیاتی خودکار و الکترونیکی از الگوریتمهای دقیق استفاده میکند و اطلاعات بهصورت خودکار و بدون دخالت انسانی محاسبه میشود. این امر افزایش صحت محاسبات و کاهش خطاهای احتمالی در صورتحساب مالیاتی را در پی دارد.

- کاهش هزینهها: با استفاده از صورتحساب الکترونیکی، هزینههای مرتبط با چاپ، ارسال، پردازش دستی و ذخیرهسازی صورتحسابهای فیزیکی کاهش مییابد. همچنین، نیاز به تصحیح و اصلاحات بعدی نیز کاهش مییابد که باعث صرفهجویی در هزینههای اضافی میشود.

- شفافیت و قابلیت دسترسی: با صورتحساب الکترونیکی مالیاتی، امکان دسترسی آسان و بهروز به اطلاعات مالیاتی فراهم میشود. فرد یا شرکت میتوانند بهصورت مستقیم و در هر زمانی به اطلاعات مالیاتی خود دسترسی داشته باشند. این امر به مالکان و مدیران اجازه میدهد تا به بهترین شکل مسئولیت مالیاتی خود را مدیریت کنند و در صورت نیاز، اطلاعات مالیاتی را با نهادهای دیگر به اشتراک بگذارند.

- حریم خصوصی و امنیت: صورتحساب الکترونیکی از رمزنگاری و سیستمهای امنیتی پیشرفته برای حفظ حریم خصوصی و امنیت اطلاعات استفاده میکند.

- حفظ محیط زیست: استفاده از صورتحساب الکترونیکی به کاهش استفاده از کاغذ و مواد چاپی منجر میشود. این کاهش در کاهش تولید زباله کاغذی تأثیر دارد؛ بنابراین، محیط زیست حفظ میشود و تأثیرات منفی بر آن کاهش مییابد.

معایب صدور صورتحساب الکترونیکی مالیاتی

صورتحساب الکترونیکی در کنار مزایای خود، معایبی هم دارد که در ادامه بیان میکنیم:

- نیاز به دسترسی به اینترنت: برای استفاده از سیستم صورتحساب الکترونیکی مالیاتی، به اینترنت پایدار و قابل اعتماد نیاز است. در برخی مناطق، دسترسی به اینترنت میتواند محدود یا ناپایدار باشد که موجب بروز مشکل در ارسال و دریافت اطلاعات مالیاتی میشود.

- مسائل امنیتی: استفاده از سامانههای مالیاتی آنلاین با خطرات امنیتی همراه است. اطلاعات حساس مالیاتی شما در فرآیند ارسال و پردازش ممکن است در معرض خطرات امنیتی نظیر هک و نفوذ قرار بگیرند. برای مقابله با این معضل، سازمانهای مالیاتی معمولاً تلاش میکنند تا سیستمهای امنیتی را بهبود بخشند؛ اما همچنان خطرات امنیتی وجود دارد.

- نیاز به آموزش و فهم مفاهیم مالیاتی: استفاده از سیستم صورتحساب الکترونیکی نیازمند آشنایی کاربران با مفاهیم و قوانین مالیاتی است. برای استفاده صحیح از این سیستم، کاربران باید با محاسبات مالیاتی و قوانین مربوطه آشنا باشند. در غیر این صورت، خطاهایی در محاسبات مالیاتی رخ داده و این امر میتواند منجر به مشکلات قانونی و مالی شود.

- نیاز به تجهیزات و نرمافزارهای مناسب: برای استفاده از سامانه صورتحساب الکترونیکی، ممکن است به تجهیزات و نرمافزارهای خاصی نیاز داشته باشید. این تجهیزات شامل دستگاههای الکترونیکی، نرمافزارهای حسابداری و نرمافزارهای امنیتی میشود. هزینههای مرتبط با این تجهیزات و نرمافزارها میتواند بسیار بالا باشد.

- مشکلات فنی و اشکالات سامانه: همانند هر سیستم دیگر، سامانه صورتحساب الکترونیکی نیز میتواند با مشکلات فنی و اشکالات روبرو شود. این مشکلات نشان میدهند که سیستم در دسترس نیست یا دچار اختلالات فنی شده که باعث تأخیر یا مشکلات در ارسال و پردازش صورتحسابها میشود.

- نیاز به هماهنگی و همکاری با سازمانهای مالیاتی: برای استفاده از صورتحساب الکترونیکی مالیاتی، شما باید با سازمانهای مالیاتی همکاری کرده و الزامات آنها را رعایت کنید. این امر شامل ثبتنام در سامانه مالیاتی آنلاین، انتقال اطلاعات مالیاتی بهصورت درست و در موعد مقرر و رعایت قوانین و مقررات مربوطه میشود.

نحوه صدور صورتحساب الکترونیکی مالیاتی

در ادامه مراحل صدور صورتحساب الکترونیکی را بیان میکنیم:

- ثبتنام در سامانه مالیاتی: علاوه بر ثبتنام در سامانه مالیاتی، ممکن است نیاز به ثبتنام در سایر سامانهها یا پلتفرمهای مرتبط با مالیات باشد.

- ورود به سامانه حسابداری: پیش از تکمیل فرم صورتحساب مالیاتی، شما باید به سامانه حسابداری خود وارد شده و اطلاعات مالیاتی خود را در آن ثبت کنید. این اطلاعات شامل سوابق حسابداری، دفاتر مالی و مدارک مرتبط میشود.

- تعیین دوره مالیاتی: قبل از تکمیل فرم صورتحساب، شما باید دوره مالیاتی مربوطه را تعیین کنید. این دوره معمولاً یک سال مالی است که برای محاسبه مالیات و تهیه صورتحساب استفاده میشود.

- تأیید اطلاعات: پس از تکمیل فرم صورتحساب، به تأیید اطلاعات توسط حسابدار یا کارشناس مالیاتی نیاز است. این اقدام به منظور بررسی صحت و قابل اعتماد بودن اطلاعات مالیاتی انجام میشود.

- ارسال صورتحساب به سازمان مالیاتی: بعد از تأیید اطلاعات، صورتحساب را در سامانه مالیاتی مشخصشده توسط دولت یا سازمان مالیاتی، ثبت و ارسال کنید. ارسال صورتحساب بهصورت الکترونیکی از طریق سامانه مالیاتی یا از طریق پست الکترونیکی صورت میگیرد.

- پرداخت مالیات: پس از ارسال صورتحساب، مبلغ مالیات قابل پرداخت را محاسبه کرده و طبق قوانین مالیاتی مربوطه پرداخت کنید.

- تأییدیه و پیگیری: پس از پرداخت مالیات، یک تأییدیه الکترونیکی از سامانه مالیاتی دریافت خواهید کرد. این تأییدیه نشاندهنده صحت و تکمیل صورتحساب مالیاتی شما است.

- ارائه مستندات: در برخی موارد، سازمان مالیاتی از شما درخواست مستندات و مدارک مالیاتی تکمیلی میکند.

سخن پایانی

با توجه به معایب و مزایای صدور صورتحساب الکترونیکی مالیاتی، مهم است که به نیازها و شرایط خود توجه کنید. اگر دسترسی به اینترنت پایدار دارید، با مفاهیم مالیاتی آشنا هستید و قوانین مربوطه را رعایت میکنید، استفاده از صورتحساب الکترونیکی میتواند به شما کمک کند تا فرآیند مالیاتی را سادهتر و بهینهتر انجام دهید.